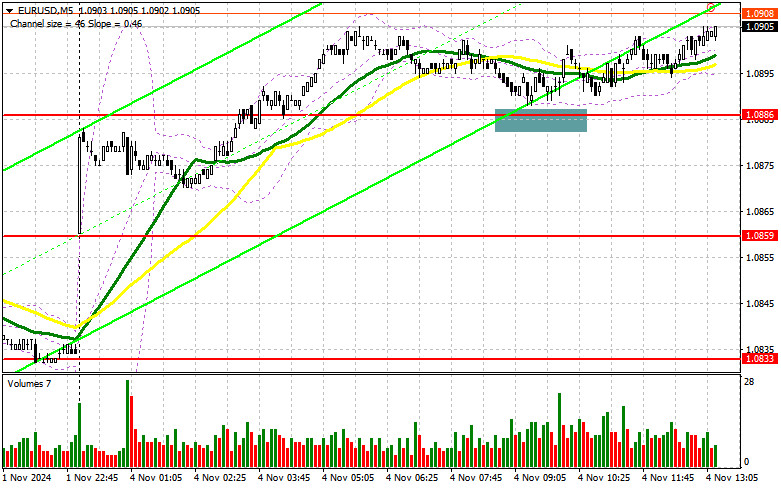

अपने सुबह के पूर्वानुमान में, मैंने 1.0886 के स्तर को हाइलाइट किया और उससे ट्रेडिंग निर्णय लेने की योजना बनाई। आइए 5 मिनट के चार्ट को देखें और देखें कि क्या हुआ। हालाँकि गिरावट थी, लेकिन वहाँ कोई परीक्षण या गलत ब्रेकआउट का गठन नहीं था, जिससे मुझे दिन के पहले भाग में प्रवेश बिंदु के बिना छोड़ दिया गया। दिन के दूसरे भाग के लिए तकनीकी दृष्टिकोण को संशोधित नहीं किया गया है।

EUR/USD पर लॉन्ग पोजीशन खोलने के लिए:

विनिर्माण गतिविधि डेटा ने यूरो को महत्वपूर्ण रूप से नुकसान नहीं पहुँचाया। यह देखते हुए कि यू.एस. सत्र के दौरान केवल फैक्ट्री ऑर्डर में परिवर्तन पर यू.एस. रिपोर्ट जारी की जाएगी, खरीदारों को अपट्रेंड को जारी रखने के साथ महत्वपूर्ण मुद्दों का सामना करने की संभावना नहीं है। यदि जोड़ी में गिरावट आती है, तो मैं दिन के पहले भाग की तरह ही कार्य करने की योजना बना रहा हूँ। केवल 1.0886 के आसपास एक गलत ब्रेकआउट का गठन, जहाँ मूविंग एवरेज थोड़ा नीचे स्थित हैं, विकास को जारी रखने के लिए लॉन्ग पोजीशन बढ़ाने के लिए एक उपयुक्त स्थिति होगी, जिसका लक्ष्य 1.0915 का स्तर है, जो आज तक नहीं पहुँचा है। इस सीमा का एक ब्रेकआउट और पुनः परीक्षण खरीद के लिए सही प्रवेश बिंदु की पुष्टि करेगा, जिसका लक्ष्य 1.0935 का अपडेट होगा। सबसे दूर का लक्ष्य 1.0952 का उच्च होगा, जहाँ मैं लाभ लूँगा। EUR/USD में गिरावट और दिन के दूसरे भाग में 1.0886 के आसपास कोई गतिविधि नहीं होने की स्थिति में, यूरो में महत्वपूर्ण गिरावट का जोखिम है। ऐसे परिदृश्य में, मैं 1.0859 पर अगले समर्थन के आसपास एक गलत ब्रेकआउट बनाने के बाद ही प्रवेश करूंगा। मैं 1.0833 से रिबाउंड पर तुरंत लॉन्ग पोजीशन खोलने की योजना बना रहा हूं, दिन के भीतर 30-35 अंकों के ऊपर की ओर सुधार को लक्षित कर रहा हूं।

EUR/USD पर शॉर्ट पोजीशन खोलने के लिए:

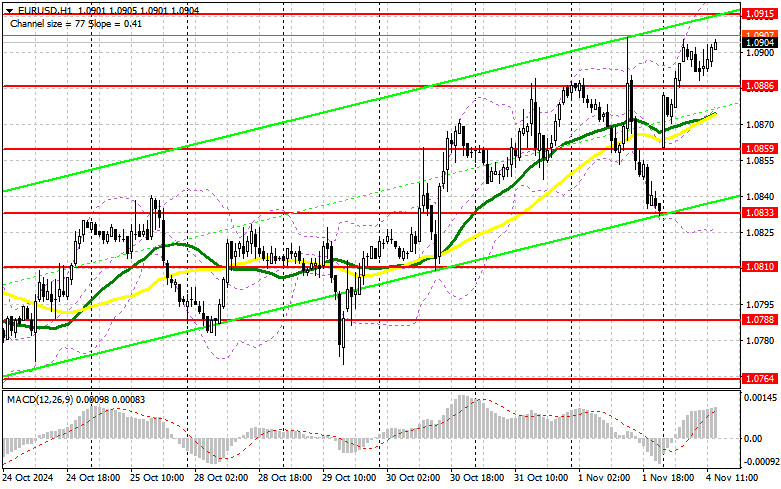

विक्रेता 1.0915 प्रतिरोध का बचाव करने पर भरोसा करेंगे। वहां एक गलत ब्रेकआउट का गठन शॉर्ट पोजीशन के लिए एक प्रवेश बिंदु प्रदान करेगा, जिसमें 1.0886 समर्थन तक गिरावट की संभावना है, जिसे दिन के पहले भाग में मुश्किल से देखा गया था। इस सीमा के नीचे एक ब्रेकआउट और समेकन, साथ ही नीचे से ऊपर तक एक पुन: परीक्षण, 1.0859 स्तर को लक्षित करते हुए, बिक्री के लिए एक और उपयुक्त परिदृश्य होगा, जो खरीदारों की विकास योजनाओं को नकार देगा। सबसे दूर का लक्ष्य 1.0833 का स्तर होगा, जहां मैं लाभ उठाऊंगा। यदि EUR/USD दिन के दूसरे भाग में बढ़ता है और 1.0915 पर कोई मंदी की गतिविधि नहीं होती है, जो कि अधिक संभावना है, तो खरीदारों के पास एक नया अपट्रेंड बनाने का मौका होगा। उस स्थिति में, मैं 1.0935 पर अगले प्रतिरोध का परीक्षण होने तक बिक्री को स्थगित कर दूंगा। मैं वहां भी बेचूंगा, लेकिन केवल एक असफल समेकन के बाद। मैं 1.0952 से पलटाव पर तुरंत शॉर्ट पोजीशन खोलने की योजना बना रहा हूं, जिसका लक्ष्य 30-35 अंकों का डाउनवर्ड करेक्शन है।

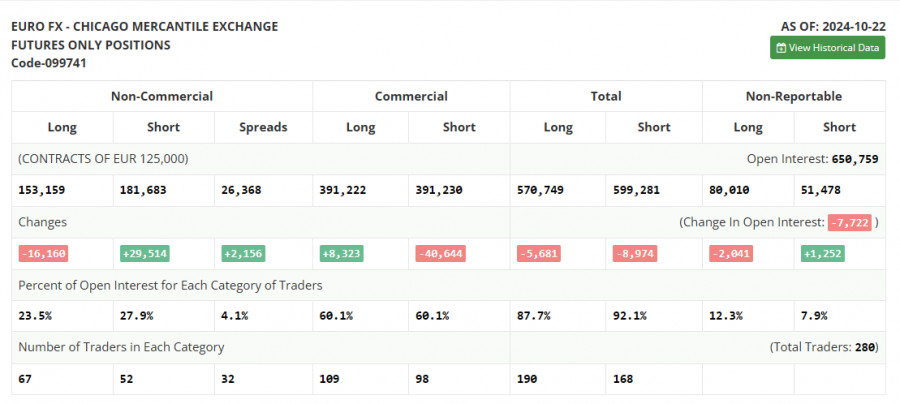

22 अक्टूबर के लिए ट्रेडर्स की प्रतिबद्धता (COT) रिपोर्ट में, शॉर्ट पोजीशन में एक और तेज वृद्धि और लॉन्ग पोजीशन में और कमी देखी गई। यह स्पष्ट है कि हर कोई यूरोपीय सेंट्रल बैंक द्वारा आक्रामक दर कटौती की तैयारी कर रहा है, एक ऐसा विषय जिसका यूरोपीय नीति निर्माताओं द्वारा अक्सर उल्लेख किया जाता है, साथ ही इस संबंध में फेडरल रिजर्व द्वारा अधिक सतर्क दृष्टिकोण की भी। सबसे अधिक संभावना है कि इस सप्ताह के अमेरिकी जीडीपी और श्रम बाजार के आंकड़े रिकॉर्ड को सीधा कर देंगे, जिससे बाजारों को यह विश्वास हो जाएगा कि आगे और अधिक आक्रामक दर कटौती की कोई आवश्यकता नहीं है, जो डॉलर को अतिरिक्त समर्थन प्रदान करेगा। COT रिपोर्ट ने संकेत दिया कि लंबी गैर-वाणिज्यिक पोजीशन 16,160 घटकर 153,159 हो गई, जबकि शॉर्ट गैर-वाणिज्यिक पोजीशन 29,514 बढ़कर 181,683 हो गई। नतीजतन, लंबी और छोटी पोजीशन के बीच का अंतर 2,156 बढ़ गया।

संकेतक संकेत:

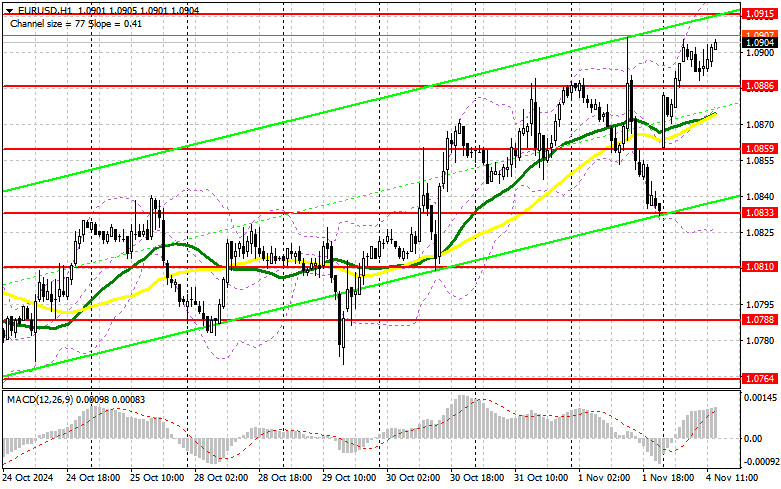

चलती औसत

ट्रेडिंग 30- और 50-दिवसीय चलती औसत से ऊपर की जाती है, जो जोड़े के लिए निरंतर वृद्धि का संकेत देती है।

नोट: चलती औसत की अवधि और कीमतें लेखक द्वारा H1 प्रति घंटा चार्ट पर विचार की जाती हैं और D1 दैनिक चार्ट पर दैनिक चलती औसत की शास्त्रीय परिभाषा से भिन्न होती हैं।

बोलिंगर बैंड

गिरावट की स्थिति में, 1.0833 के आसपास संकेतक की निचली सीमा समर्थन के रूप में काम करेगी।

संकेतक विवरण:

चलती औसत: अस्थिरता और शोर को सुचारू करके वर्तमान प्रवृत्ति निर्धारित करता है। अवधि - 50. चार्ट पर पीले रंग में चिह्नित।

चलती औसत: अस्थिरता और शोर को सुचारू करके वर्तमान प्रवृत्ति निर्धारित करता है। अवधि - 30. चार्ट पर हरे रंग में चिह्नित।

एमएसीडी संकेतक (मूविंग एवरेज कन्वर्जेंस/डाइवर्जेंस): फास्ट ईएमए - अवधि 12. स्लो ईएमए - अवधि 26. एसएमए - अवधि 9.

बोलिंगर बैंड: अवधि - 20.

गैर-वाणिज्यिक व्यापारी: सट्टेबाज जैसे व्यक्तिगत व्यापारी, हेज फंड और बड़े संस्थान जो सट्टा उद्देश्यों के लिए वायदा बाजार का उपयोग करते हैं और विशिष्ट आवश्यकताओं को पूरा करते हैं।

लंबी गैर-वाणिज्यिक स्थितियाँ: गैर-वाणिज्यिक व्यापारियों द्वारा रखी गई कुल लंबी खुली स्थिति को दर्शाती हैं।

छोटी गैर-वाणिज्यिक स्थितियाँ: गैर-वाणिज्यिक व्यापारियों द्वारा रखी गई कुल छोटी खुली स्थिति को दर्शाती हैं।

शुद्ध गैर-वाणिज्यिक स्थिति: गैर-वाणिज्यिक व्यापारियों की छोटी और लंबी स्थिति के बीच का अंतर।