El dólar no logró recuperarse de las pérdidas sufridas a principios de la semana debido a la publicación de un índice de actividad manufacturera en Estados Unidos más débil de lo esperado y tras la publicación de los índices PCE el viernes pasado. Según los datos presentados el lunes, en junio el índice de actividad empresarial PMI en el sector manufacturero (por S&P Global) se desaceleró a 51,6 desde 51,3 previamente, con una previsión de 51,7, y el índice PMI manufacturero del ISM cayó a 48,5 desde 48,7 en mayo, con una previsión de 49,1, profundizándose en la zona de contracción - por debajo de la marca de 50,0.

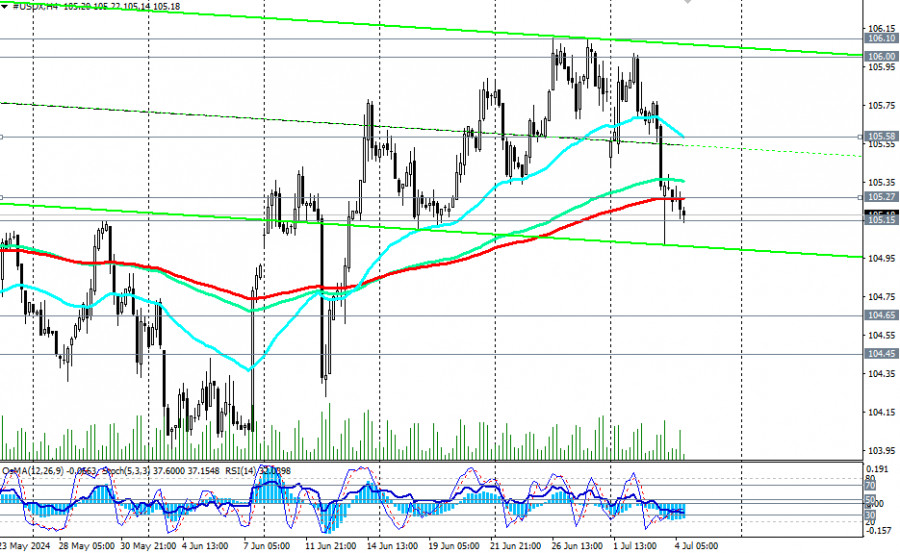

El miércoles, el dólar recibió un nuevo golpe, lo que provocó que el índice del dólar USDX cayera un 0,6%, descendiendo brevemente por debajo de la marca de 104.75.

El bloque de importantes estadísticas macroeconómicas publicadas el miércoles desde Estados Unidos al comienzo de la sesión comercial estadounidense aumentó significativamente la probabilidad de un cambio temprano de la Fed hacia una política monetaria más suave.

En particular, el informe de ADP indicó que el número de empleos en el sector privado de la economía estadounidense creció en junio en +150 mil, por debajo de las expectativas del mercado de +160 mil, y el índice PMI de actividad empresarial en el sector servicios (por ISM) cayó a 48,8 desde 53,8 en mayo, también significativamente por debajo de la previsión de 52,5.

El informe semanal del Departamento de Trabajo de EE.UU. sobre el número de solicitudes de desempleo tampoco pudo apoyar al dólar, indicando un aumento en el número de solicitudes iniciales de 234,0 mil la semana anterior a 238,0 mil, superando la previsión de 234,0 mil, y un aumento en el número de solicitudes continuas de 1,832 millones a 1,858 millones, señalando una desaceleración en el mercado laboral.

Aunque, según las palabras del presidente de la Fed, Jerome Powell, quien habló a principios de la semana, se necesitan más pruebas de la desaceleración de la inflación para ajustar las tasas de interés, los desalentadores datos macroeconómicos intensificaron las discusiones sobre la posibilidad de una primera reducción de las tasas de interés de la Fed en septiembre.

Todo esto ejerció una gran presión sobre el dólar, y como mencionamos anteriormente, sufrió pérdidas significativas en la primera mitad de esta semana.

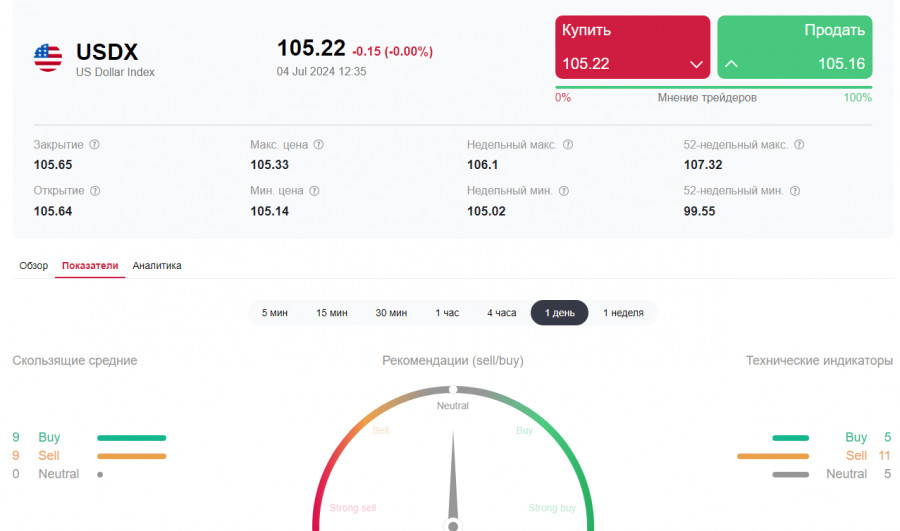

*) véase también indicadores comerciales de Instaforex para #USDX

Ahora, el nuevo momento crítico para el dólar será la publicación el viernes (a las 12:30 GMT) del informe de empleo de EE.UU. con datos de junio. Este informe podría influir significativamente en las decisiones de política monetaria de la Fed. Según las previsiones de los economistas, el número de nuevos empleos creados fuera del sector agrícola en junio se redujo a 190,0 mil desde 272,0 mil previamente, el crecimiento del salario promedio por hora se desaceleró del +4,1% al +3,9% (en términos anuales), y la tasa de desempleo se mantuvo en el 4,0%.

Hoy en Estados Unidos es festivo por el Día de la Independencia: las bolsas y los bancos están cerrados. En el calendario económico no hay publicaciones importantes programadas. Lo más probable es que la actividad de los operadores sea baja durante el resto del día de hoy, los volúmenes de negociación serán bajos y los principales pares de divisas se mantendrán negociándose en rangos, principalmente no a favor del dólar.

Podría recuperar una parte significativa de las pérdidas de esta semana si el informe de empleo del Departamento de Trabajo de mañana supera significativamente las expectativas del mercado y excede las previsiones en términos de la dinámica del NFP y los salarios de los estadounidenses.

Según las actas de la reunión de junio de la Fed publicadas ayer, sus líderes quieren más pruebas de la desaceleración de la inflación antes de reducir las tasas.

Algunos de los líderes de la Fed insistieron en la paciencia, también señalando la desaceleración del mercado laboral, mientras que otros advirtieron que las tasas podrían necesitar aumentarse nuevamente "si la inflación se mantiene elevada o sigue aumentando".

Al mismo tiempo, todos los líderes de la Fed enfatizaron la importancia de tomar decisiones políticas futuras "dependiendo de los datos entrantes, las perspectivas económicas en evolución y el equilibrio de riesgos".

Por consiguiente, la publicación mañana del informe mensual del Departamento de Trabajo de EE.UU. podría establecer el tono de la dinámica del dólar hasta mediados de la próxima semana, cuando el jueves 11 de julio se publiquen nuevos datos de inflación en EE.UU.

Desde un punto de vista técnico, el índice del dólar estadounidense (CFD #USDX en la plataforma de comercio MT4), a pesar de la ruptura en la zona de mercado bajista a corto plazo, sigue negociándose en la zona de mercado alcista a largo plazo - por encima del nivel clave de soporte de 101.45 (EMA200 en el gráfico semanal) y en la zona de mercado alcista a medio plazo, situada por encima del nivel clave de soporte de 104.45 (EMA200 en el gráfico diario, EMA50 en el gráfico semanal).

Es posible que la ruptura del nivel de resistencia de 105.27 pueda ser la primera señal para reanudar las posiciones largas (véase más en Índice del dólar: escenarios de operaciones para el 04 - 05.07.2024).